買樓要準備首期就眾所周知,不過讀者又知唔知你要準備幾多首期?與此同時,首期來源在申請銀行按揭批核環節裡面是另一項重要因素。各位在儲錢買樓的時候必定要規劃清楚,避免埋門一腳被銀行攔截要面臨撻訂風險。ROOTS上會今文就會講解一下買樓首期及首期來源個中細節,協助各位打好買樓基礎。

除了定時定候提供最新的樓市、按揭相關資訊之外,作為數碼港成員機構的ROOTS上會致力透過創新科技為香港每一位解決按揭煩惱。金融科技平台ROOTS上會打造香港首創網上按揭申請表,一次過免費幫客戶向多間銀行遞交申請,無須再踏入銀行分行用手填表。與此同時,ROOTS上會創立獨家A.I.按揭評估,讓客戶了解按揭負擔能力、獲批按揭的機會、按揭利率、現金回贈等資訊,以衡量是否落訂買樓及應選擇申請哪些銀行按揭計劃,大大減低撻訂機會。另外,我們亦提供精準的智能按揭計算機方便各位計算能否通過壓力測試及每月按揭供款額。

獨家A.I.按揭評估:【A.I.按揭評估】預測按揭批核機會

首創網上按揭申請表:【網上按揭申請表】一次過向多間銀行網上遞交申請

按揭利率回贈比較:【按揭計劃】各大銀行按揭利率及回贈一覽

智能按揭計算機:【按揭計算機】幫您計算壓力測試結果及每月按揭供款額

最新樓市按揭資訊:【BLOG】提供最新置業、樓市及按揭資訊

什麼是首期?

今時今日在香港買樓起步都要一千幾百萬,一般市民是難以一下子繳付整個樓價。因此,大部分人士都需要透過銀行申請按揭,借錢買樓。可是由於銀行一般都不會借足樓價的100%給業主買樓,銀行借不足的差額正正就是業主需要準備作為買樓的開支,俗稱「首期」。視乎物業種類、業主的收入、樓價等銀行可以借最多樓價的95%。意思只要符合銀行準則,業主只需要準備樓價的5%作為首期就可以成為業主。

如何計算首期?

想知道銀行最多可以借多少首期就必須要了解銀行最多可以借幾多成按揭。金管局因應不同樓價、物業、情況等而制定銀行最多可以為物業借出幾多錢,一般都會用一個百分比去計算。換句話講,金管局有明文規定銀行最多可以為一份按揭申請借幾多錢,銀行可以借少過規定的上限,但不能借超過列明上限。知道銀行最高按揭成數就代表你會知道你需要幾多首期。

假設業主打算用波叔plan購入一層已落成的私樓,樓價為400萬港元至1000萬港元可以借最多90%按揭;樓價1000萬港元以上至1125萬港元以下最多可以借80%-90%(貸款上限為900萬港元);樓價1125萬港元以上至1200萬港元以下最多可以借80%;樓價1200萬港元以上至1920萬港元以下最多可以借50%-80%(貸款上限為960萬港元)。得知心儀物業樓價及最高按揭成數之後,準買家可以將100%減去最高按揭成數便可以得知需要幾多首期。

假設業主打算購入400萬港元以上至1000萬港元的物業便要準備起碼樓價的10%作為首期;購入1000萬港元以上至1125萬港元以下的物業便要準備起碼樓價的10%-20%作為首期;購入1125萬港元以上至1200萬港元以下的物業便要準備起碼樓價的20%作為首期;購入1200萬港元以上至1920萬港元以下的物業便要準備起碼樓價的20%-50%作為首期。

| 物業價格 | 最高按揭成數 | 最少首期成數 |

| 400萬港元以上至1000萬港元 | 90%* | 10% |

| 1000萬港元以上至1125萬港元以下 | 80%-90%(貸款上限為900萬港元)* | 10%-20% |

| 1125萬港元以上至1200萬港元以下 | 80%# | 20% |

| 1200萬港元以上至1920萬港元以下 | 50%-80%(貸款上限為960萬港元)* | 20%-50% |

再用多一個實際例子給大家參考。假如今日讀者購買的單位為1100萬港元,銀行最多可以借約82%,即900萬因已達到貸款上限要求。換言之,購買單位的首期最低要求為200萬港元或樓價的18%左右。

假如各位想知道確實銀行可以借最多幾多成按揭可以參考以下文章:【按揭成數】最新2022按揭成數懶人包,話你知買樓借到幾多要幾多首期!

什麼是首期來源?

顧名思義,首期來源指買家是從哪裡取得買樓的首期。買樓是大部分香港人畢生的夢想,但由於買樓是需要龐大的資金,香港人必定會用盡所有的方法儲一筆首期。礙於香港經濟環境及樓市情況的影響,要儲首期並不容易。因此坊間越來越多買樓人士出盡各種奇招搵首期,例如利用父母物業套現、借貸、向身邊朋友集資等。換言之,除了一般工作儲首期之外,越來越多人利用各類型的槓桿方式建立自己的首期來源。

由於銀行及按揭保險公司留意到坊間會用盡辦法買樓的風氣,開始會更加著眼於申請人的首期來源確保申請人沒有過度借貸,為買樓借足樓價100%。銀行最希望見到的是,申請人的首期是源自於自己的工作、投資、變賣資產等而非通過在外借貸取得的。

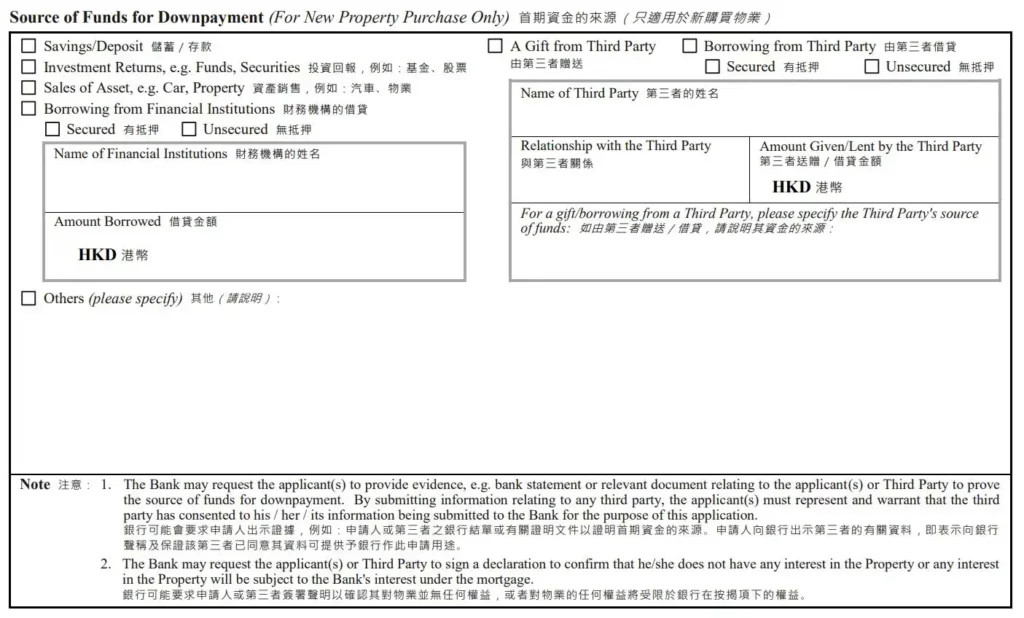

舉一個例子,假設申請人打算透過匯豐銀行申請按揭,在申請表裡面會有一欄要求申請人申報首期資金的來源。在這個部分申請人可以填寫首期來源源自於:

- 儲蓄/存款

- 投資回報

- 資產銷售

- 財務機構的借貸

- 由第三方借貸或贈送

簡單講,首期來源只要不是源自於借貸基本上都沒有太大問題。就算是由第三方或家人提供,銀行一般都不會有所顧慮。

買樓首期來源可以源自於借貸嗎?

雖然在銀行按揭申請表裡面申請人可以選擇填寫首期源自於借貸,不過只要銀行見到隨即會響起警號,讓銀行有所避忌。一般而言,銀行、按揭保險公司及金管局為確保香港金融市場穩定及發展健康都不會允許首期源自於借貸,哪怕是超低息的私人貸款或稅貸。因此,只要銀行見到這個情況一般都會被拒批按揭。

讀者可能會在想,如果不如實申報首期來源是由借貸所得,銀行又如何發現呢?首先,讀者需要知道申請按揭時作出虛假聲明有機會需要負上法律責任,筆者建議各位如實填寫申請表內容。不過其實當申請人遞交按揭申請的時候,銀行會隨即審查申請人的TU環聯信貸報告。一份TU環聯信貸報告會列出申請人過往的借貸記錄。假設申請人在買樓不久前向某財務機構借出一筆巨額款項,除非有合理證據,否則銀行會懷疑該筆資金是否用作買樓的首期。反方向想,如果借貸是由買樓數年之前取得,而申請人又準時供款,銀行未必會過於執著。話雖如此,如果銀行看見申請人有私人貸款而懷疑取得貸款的用途是用於買樓的首期,為了謹慎起見可能會作出一些要求。第一要求申請人簽署一份聲明書確認早前借落的私人貸款並非用於買樓首期,或者第二要求申請人還清私人貸款才批出按揭全額,否則可能會拒批或批不足按揭。

再有一點值得留意的是,假設申請人本身是有私人貸款在身,就算銀行不要求申請人取得按揭貸款之前清還,都會將私人貸款每月供款納入壓力測試計算。這個情況下,申請人實際上可以借的按揭金額有機會因此而減低。筆者奉勸各位準買家必須要買樓前計好數,入息夠計才好簽臨時買賣合約。

買樓首期來源可以源自於家人或第三方嗎?

理論上準買家的首期是可以源自於家人、父母或第三方,而父母俾子女首期買樓這個現象亦屬常見。至於銀行會否干涉第三方或家人提供的首期來源是否由借貸所得,答案是比較少。就算首期是由家人透過物業轉按套現或現契套現得出,銀行都不會太過執著因為理論上這個借貸是根據家人或第三方的還款能力所借,而非準買家親自借出。

有留意圖一的讀者可能會見到在按揭申請表上面有列明銀行有機會要求申請人或第三者出示第三者之銀行月結單以證明首期資金的來源。不過實際上這個情況比較少發生的,而且基於私隱原因,銀行或按揭保險公司是沒有權要求申請人提供父母或第三方的銀行月結單或個人資料,所以各位不需要太過擔心。只是,如果申請人不自動提供的話未必能夠說服銀行或按揭保險公司首期是源自於父母。為了減低銀行及按揭保險公司有關申請人首期是否借貸得出的疑慮,申請人可以考慮主動提供證明給銀行,證明首期資金是源自於家人以增加獲批機會。

如何通過銀行審查買樓首期來源?

申請按揭的時候,銀行會著眼於申請人的首期來源。若銀行發現申請人的首期來源不符合準則有機會直接被拒批按揭。為了提升獲批按揭機會,申請人只要謹記以下三點便可:

- 首期來源不可以由準買家或申請人直接借貸所得,但可由父母通過本身物業轉按套現所得

- 申請人應盡量清還巨額私人貸款,避免被懷疑首期是由借貸所得及影響壓力測試計算

- 準備聲明書或父母、家人或第三方銀行月結單用以證明首期來源並非源自於借貸得出

如果大家對於買樓或申請按揭過程有任何疑問希望了解更多,ROOTS上會都是你的最佳資訊站。立即按下方WhatsApp連結或Email電郵聯絡我們了解更多!